图文

-

解锁智慧人居新生活!设计新主场·全国首场

2023-10-25 17:35

-

江苏“五一”假期消费清单来了!文旅、餐饮

2023-03-04 13:08

-

第一届印迹乡村创意设计大赛总预选赛将在青

2021-10-12 13:52

北矿科技昨日晚间公告,中国证监会M&A与上市公司重组审核委员会昨日召开2022年第8次M&A与重组委工作会议,对公司发行股份,支付现金购买资产,募集配套资金暨关联交易事项进行了审核根据会议审核结果,公司重组事项获有条件通过北矿科技股票今日复牌

M&A发审委对北矿科技本次重组提出的审核意见为:请申请人说明并披露标的资产2022年承诺业绩低于预计值的原因及其合规性请独立财务顾问和律师核查并给出明确意见

M&A委要求北矿科技落实,并在10个工作日内将相关补充材料及修改后的报告报送上市公司监管部门。

目前公司尚未收到中国证监会的正式批复文件。

日前,北矿科技发布《发行股份及支付现金购买资产并募集配套资金暨关联交易报告书》报告显示,公司本次交易包括发行股份,支付现金购买资产及通过非公开发行股份募集配套资金两部分

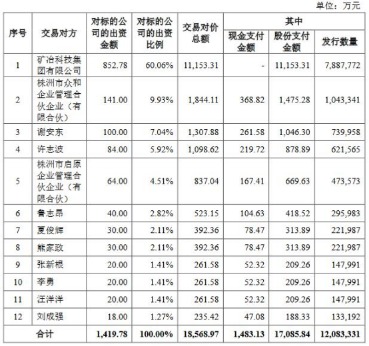

关于发行股份及支付现金购买资产,北矿科技拟购买矿冶集团,中和企管,谢安东,徐志波,启元企管,陆志昂,夏俊辉,熊,,李勇,,刘持有的株州火炬100%的股权本次交易完成后,株洲火炬将成为上市公司的全资子公司

本次发行股份购买资产的定价基准日为上市公司第七届董事会第七次会议决议公告日经交易各方协商,本次发行股份购买资产的股票发行价格确定为14.14元/股,不低于定价基准日前20个交易日公司股票交易均价的90%

标的资产的交易价格以矿冶集团备案的具有证券期货相关业务资格的评估机构出具的评估报告为基础,由交易各方协商确定经交易各方协商,目标公司100%股权的交易价格确定为18,568.97万元

本次募集配套资金拟用于支付本次交易中的现金对价,交易税费和中介费用,补充上市公司流动资金配套资金用于补充公司流动资金的比例不超过交易价格的25%

本次募集配套资金的定价基准日为本次非公开发行股票的首日,发行价格不低于发行期首日前20个交易日公司股票交易均价的80%。

2021年8月31日为本次交易的基准日评估机构采用资产基础法和收益法对目标公司全部股东权益价值进行了评估,选择收益法结果作为最终评估结论

采用收益法评估的全部股东权益价值为18568.97万元,较账面股东权益增值4529.40万元,增值率为32.26%。

北矿科技的控股股东矿冶集团是本次交易的交易对方,也是本次募集配套资金的认购方根据《上市规则》和《上海证券交易所上市公司自律准则第5号——交易与关联交易》的规定,本次交易构成关联交易

根据重组管理的规定,本次交易不构成上市公司重大资产重组但本次交易涉及发行股份,需提交M&A及重组委审批,经中国证监会核准后方可实施

本次交易前,矿冶集团直接持有公司股份80,586,916股,占公司总股本的46.63%,为公司控股股东国务院国资委持有矿冶集团100%股权,为公司实际控制人最近三十六个月内,上市公司控股股东和实际控制人未发生变化

本次交易完成后,矿冶集团仍为公司控股股东,国务院国资委仍为公司实际控制人,上市公司控股股东和实际控制人不发生变化因此,本次交易不构成《重组管理办法》第十三条规定的重组上市情形

北矿科技表示,本次交易完成后,上市公司可有效拓宽矿冶装备业务范围,为客户提供更全面的矿冶装备产品和服务,提高上市公司在区域市场的市场份额,扩大产品销售覆盖面,有利于上市公司持续经营能力的提高本次交易完成后,上市公司可以实现行业的横向整合,充分发挥与目标公司的协同效应,进一步增强公司在矿冶设备行业的实力,提升公司的管理水平和R&D实力,共享管理,经营,R&D方面的资源和经验,扩大公司业务的覆盖面

国泰君安证券受北矿科技委托担任本次交易的独立财务顾问。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。

2023-10-25 17:35

2023-03-04 13:08

2021-10-12 13:52

RSS订阅|网站地图| ( 备案号:皖ICP备2022015281号 )

企业家在线© 2012- X3.4